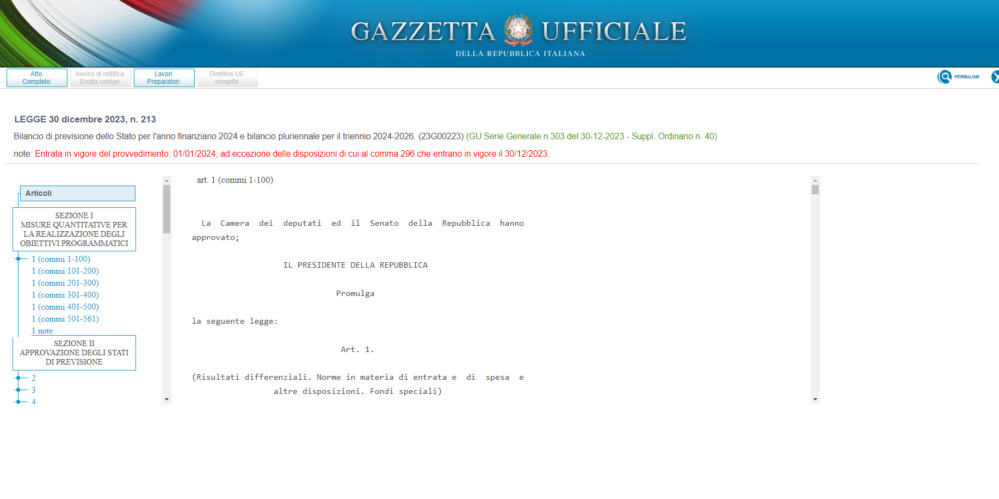

È stata pubblicata in Gazzetta Ufficiale la Legge di Bilancio 2024 (L. n. 213/2023) che contiene molte misure d’interesse per gli artigiani e le piccole imprese.

Si tratta dei risultati dell’intensa azione di rappresentanza e delle battaglie condotte in questi mesi da Confartigianato per sostenere gli imprenditori ed accompagnarli in un percorso di sviluppo.

Un “pacchetto” di misure sul quale esprimiamo un giudizio complessivamente positivo, come ha affermato anche il Presidente nazionale Marco Granelli.

“Nella Legge di bilancio – ha detto Granelli – riconosciamo e responsabilmente condividiamo l’attenzione alla tenuta dei conti pubblici. Non possiamo però tornare a politiche di austerity – ha aggiunto -, occorre invece sostenere gli investimenti, l’occupazione e le aree più deboli con un’azione su più fronti e utilizzando i molteplici strumenti del ‘pacchetto manovra’, compresa la piena realizzazione del nuovo Pnrr. Bisogna quindi assolutamente concentrarsi sull’impegno per alimentare la fiducia delle imprese e la crescita del Paese, puntando sull’ambizione di una visione strategica complessiva che valorizzi i nostri punti di forza e rimuova le criticità che sopportiamo da anni”.

La manovra 2024 è composta non solo della Legge di Bilancio 2024, bensì, da diversi provvedimenti legislativi ed amministrativi (collegati; decreto legge Anticipi; decreti legislativi attuativi della riforma fiscale; riprogrammazione e spesa integrale delle risorse del PNRR).

Analizzando nel dettaglio il testo emerge una manovra improntata alla prudenza, dai margini di intervento ristretti anche a causa dell’elevata spesa per interessi sul debito. Positivo l’approccio che mira, quindi, al rispetto delle regole di bilancio europee e alla tenuta dei conti pubblici.

Ecco la nostra valutazione, punto per punto, su alcuni temi di particolare interesse.

Grande soddisfazione (e quindi semaforo verde) su

🟢 Riduzione della pressione fiscale

▶️ MISURE FISCALI PER IL WELFARE AZIENDALE

Incremento del limite di non imponibilità di fringe benefits e ulteriori benefici (pagamento utenze, affitto prima casa, interessi su mutuo prima casa) erogati ai lavoratori dipendenti:

- limite di non imponibilità ordinario sale da € 258,23 a € 1.000 per tutti i dipendenti.

- Incremento a € 2.000 in presenza di figli a carico e/o di età ≤ 24 anni con reddito ≤ € 4.000.

▶️ DETASSAZIONE DEI PREMI DI RISULTATO

Per i premi di produttività e le somme di partecipazione agli utili dell’impresa erogati nel 2024 entro il limite di € 3.000 lordi:

- riduzione dal 10% al 5% dell’aliquota dell’imposta sostitutiva dell’Irpef e delle relative addizionali regionali e comunali.

➡️ Resta necessario un intervento di detassazione e decontribuzione delle prestazioni della bilateralità e occorre chiarire l’esclusione dal reddito da lavoro dipendente della relativa contribuzione.

🟢 Rimodulazione aliquote Irpef

Modificate le aliquote e gli scaglioni dell’IRPEF con accorpamento dei primi due scaglioni (inserendo anche per lo scaglione da 15.000 a 28.000), come segue:

- Fino a 28.000 euro: aliquota 23%

- dai 28.000 euro ai 50.000 euro aliquota 35%

- oltre i 50.000 euro aliquota del 43%

Prevista una riduzione di 260 euro della detrazione in relazione a taluni oneri sostenuti dai contribuenti che possiedono un reddito complessivo superiore a 50.000 euro (esclusione delle spese sanitarie).

🟢 Rideterminazione costo terreni e partecipazioni

Riapre la possibilità di rivalutare il costo dei terreni e partecipazioni negoziate e non negoziate, posseduti al 1° gennaio 2024 e detenuti al di fuori dell’esercizio dell’impresa, sostituendolo con il valore normale degli stessi. Per il 2024 quindi, sarà consentito a persone fisiche, società semplici, enti non commerciali e soggetti non residenti privi di stabile organizzazione in Italia di rivalutare il costo o valore di acquisto delle partecipazioni e dei terreni posseduti alla data dell’1/1/2024, al di fuori del regime d’impresa, affrancando in tutto o in parte le plusvalenze conseguite, allorché le partecipazioni o i terreni vengano ceduti a titolo oneroso.

➡️ In luogo delle imposte ordinarie dovute sulle plusvalenze, la norma consente il pagamento di un’imposta sostitutiva del 16%. Necessario, entro il 30 giugno 2024: •presentare perizia di stima asseverata; •versare l’imposta sostitutiva del 16%

🟢 Adeguamento delle esistenze iniziali di magazzino

Gli esercenti attività d’impresa, per il periodo in corso al 30 settembre 2023, possono adeguare le esistenze iniziali dei beni alla cui produzione o al cui scambio è diretta l’attività dell’impresa, delle materie prime e sussidiarie, dei semilavorati e degli altri beni mobili, esclusi quelli strumentali, acquistati o prodotti per essere impiegati nella produzione.

Adeguamento effettuato tramite il pagamento:

- imposta sostitutiva delle IIDD e Irap (indeducibile) pari al 18%, da versare in due rate (entro 30/6/2024 e 30/11/2024);

- IVA in caso di eliminazione dei valori.

➡️ La misura consente di adeguare il «magazzino fiscale» alla reale giacenza, permettendo alle imprese di rendere aderente il proprio bilancio alla realtà economica. Migliora la significatività del bilancio verso terzi, soprattutto istituti di credito.

🟢 Proroga versamenti acconti

Solo per persone fisiche titolari di partita IVA con ricavi/compensi ≤ 170.000 € è prorogato il versamento della seconda rata di acconto.

Anziché 30 novembre 2023 l’acconto va versato:

- entro il 16 gennaio 2024;

- oppure in 5 rate mensili a decorrere dal 16 gennaio, oltre agli interessi del 4% annui.

➡️ Misura positiva, necessario renderla strutturale e applicabile a tutte le imprese.

🟢 Maggiorazione della detrazione del costo del lavoro dei neoassunti

Per i titolari di reddito d’impresa e lavoratori autonomi:

- incremento del 20%del costo del personale di nuova assunzione a tempo indeterminato;

- l’incremento del costo del lavoro può essere elevato fino al 30%per l’assunzione di specifiche categorie svantaggiate.

➡️ Il positivo intervento va però messo a regime e vanno equiparate le detrazioni spettanti ai lavoratori autonomi a quelle dei dipendenti.

🟢 Finanziamento formazione nel sistema duale

Si incrementano di 50 milioni di euro per il 2024 le risorse destinate ai percorsi formativi relativi ai contratti di apprendistato duale e ai percorsi di alternanza scuola – lavoro.

➡️ La misura coglie le indicazioni di Confartigianato per ridurre il gap tra scuola ed impresa e sostiene gli strumenti cardine del sistema duale (alternanza scuola lavoro e apprendistato duale).

🟢 Rifinanziamento misure in favore delle imprese

▶️ CONTRATTI DI SVILUPPO

Rifinanziamento dei contratti di sviluppo: spesa complessiva di 190 milioni per l’anno 2024 e di 210 milioni per l’anno 2025. Necessarie le direttive del Ministro delle imprese e del made in Italy per l’ottimizzazione dell’utilizzo delle risorse.

▶️ NUOVA SABATINI

Rifinanziamento della cosiddetta “Nuova Sabatini”, L’incremento previsto di 100 milioni appare insufficiente a coprire il 2024. L’ulteriore rifinanziamento andrà garantito con le risorse del PNRR.

▶️ FONDO CRESCITA SOSTENIBILE

Rifinanziamento del Fondo per la Crescita Sostenibile, che viene incrementato per il biennio 2024 e 2025, con 110 milioni per l’anno 2024 e 220 milioni per l’anno 2025.

➡️ Giudizio positivo per questi rifinanziamenti volti a garantire continuità a misure apprezzate già in essere; la riprogrammazione del PNRR dovrà garantire il reperimento di ulteriori fondi per rafforzare la dotazione della Nuova Sabatini, messa in sicurezza per il primo trimestre 2024.

🟢🟡 Misure di flessibilità in uscita: Opzione Donna

Viene estesa al 2024 Opzione donna con una soglia anagrafica unica per dipendenti e autonome di accesso a 61 anni (elevata rispetto ai 60 anni previsti in precedenza) e un’anzianità contributiva pari o superiore a 35 anni. L’accesso alla misura è tuttavia riservato alle donne che si trovino in una delle seguenti condizioni: cargiver, invalide almeno al 74%, licenziate o dipendenti da imprese in crisi.

➡️ Positiva la proroga di Opzione donna che conferma la soglia unica di accesso per lavoratrici dipendenti ed autonome ma le condizioni di accesso individuate appaiono particolarmente restrittive, limitando la platea delle possibili beneficiarie. Necessario rendere strutturale la misura e superare il diverso regime delle decorrenze tra lavoratrici dipendenti ed autonome.

Soddisfazione ma si può migliorare (e quindi semaforo giallo) su

🟡 Esonero parziale dei contributi previdenziali a carico dei lavoratori dipendenti

Per il 2024 viene confermato l’esonero parziale del 6% sulla quota dei contributi previdenziali a carico dei lavoratori la cui retribuzione imponibile mensile è superiore a 1.923 euro e non eccede l’importo di 2.692 euro. L’esonero viene incrementato al 7% per i lavoratori la cui retribuzione imponibile non eccede l’importo mensile di 1.923 euro.

➡️ Apprezzamento per la misura che conferma la riduzione del cuneo fiscale contributivo a beneficio dei lavoratori. Tuttavia la norma non interviene in modo strutturale sulla riduzione del costo del lavoro anche per i datori di lavoro, non incidendo in modo decisivo sulla riduzione della forbice tra costo sostenuto dalle imprese e componente netta dei salari.

🟡 Misure in materia di rischi catastrofali

Introduzione di un obbligo generalizzato, a carico delle imprese, di stipulare una specifica polizza assicurativa a copertura dei rischi legati ai danni cagionati da calamità naturali ed eventi catastrofali verificatisi sul territorio nazionale.

➡️ Si introduce un condivisibile principio generale di responsabilità civile con obbligo di assicurazione, ma i meccanismi applicativi appaiono incerti.

Giudizio negativo (e quindi semaforo rosso) su

🔴 Ritenuta bonifici «parlanti»: incremento

Aumento dell’aliquota della ritenuta a titolo di acconto dall’8% all’11% operata sui bonifici disposti dai contribuenti per beneficiare di oneri deducibili o per i quali spetta la detrazione d’imposta.

➡️ La Confederazione ha denunciato in più occasioni gli effetti negativi di tale misura, che riduce ulteriormente la liquidità delle imprese edili e installatrici.

Per saperne di più scarica le schede di Confartigianato che riassumono i provvedimenti della manovra economica e il loro impatto sulle imprese CLICCA QUI

Il dettaglio delle novità più importanti della norma rispettivamente in materia di lavoro, fiscale e previdenziale è scaricabile cliccando qui sotto.

Per approfondire le novità in materia di LAVORO clicca qui

Per approfondire le novità in materia FISCALE clicca qui

Per approfondire le novità in materia di PENSIONI clicca qui